Wichtige Erkenntnisse

CFDs ermöglichen es Ihnen, auf Kursbewegungen zu spekulieren, ohne den zugrunde liegenden Vermögenswert zu besitzen, mit Chancen sowohl in steigenden als auch in fallenden Märkten.

Hebelwirkung erlaubt die Kontrolle größerer Positionen mit einer kleinen Margin-Einlage, was sowohl potenzielle Gewinne als auch Verluste verstärkt.

Handelskosten umfassen den Spread oder die Kommission und bei Rolling (Cash) CFDs die Übernachtfinanzierung; Futures CFDs enthalten in der Regel mehr Kosten im Spread und vermeiden tägliche Finanzierungskosten.

Eine einzige Plattform kann Zugang zu Aktien, Indizes, Forex, Rohstoffen, Kryptowährungen, Anleihen und ETFs bieten und so eine breite Marktdifferenzierung ermöglichen.

Solides Risikomanagement ist unerlässlich—verwenden Sie Positionsgrößen, Stop-Loss- und Take-Profit-Orders und überwachen Sie gehebelte Positionen genau.

Hauptmerkmale des CFD-Handels

Hebel und Margin-Handel

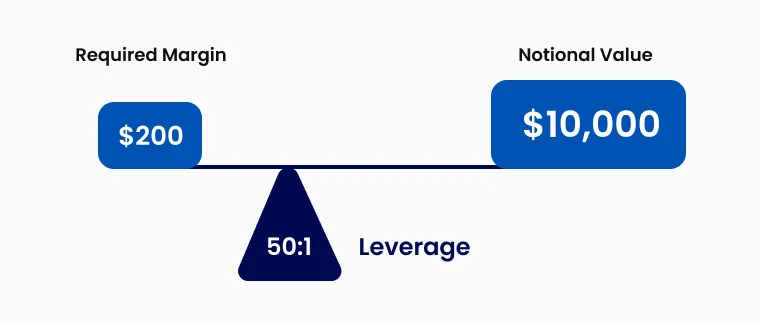

Einer der stärksten Aspekte des CFD-Handels ist der Hebel. Dieser ermöglicht es Ihnen, mit nur einem Bruchteil des normalerweise erforderlichen Kapitals Marktexposure zu erhalten:

Erhöhte Marktexposure: Kontrolle größerer Positionen mit einer relativ kleinen Einzahlung (Margin)

Kapital-Effizienz: Kapital für Diversifikation über mehrere Märkte freisetzen

Verstärktes Potenzial: Sowohl Gewinne als auch Verluste werden auf den vollen Positionswert berechnet

Zum Beispiel kann bei einer Margin-Anforderung von 5 % für den S&P 500 Index eine Einzahlung von 1.000 $ eine Position im Wert von 20.000 $ ermöglichen. Diese Verstärkung wirkt jedoch in beide Richtungen—und vergrößert potenzielle Gewinne und Verluste.

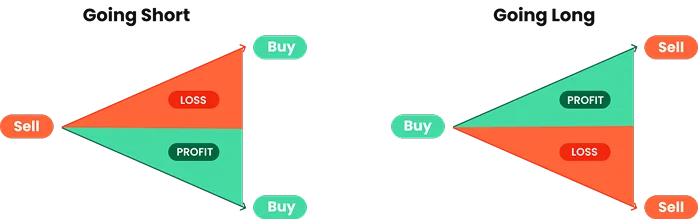

Long- oder Short-Positionen eingehen

Im Gegensatz zum traditionellen Investieren, bei dem Sie hauptsächlich von steigenden Märkten profitieren, bieten CFDs die Flexibilität, sowohl in bullischen als auch in bärischen Marktphasen Gewinne zu erzielen:

Long-Positionen (Kaufen): Profitieren von steigenden Märkten durch Eröffnung einer Kaufposition

Short-Positionen (Verkaufen): Profitieren von fallenden Märkten durch Eröffnung einer Verkaufsposition

Diese bidirektionale Handelsmöglichkeit ist besonders wertvoll in Marktabschwüngen oder wirtschaftlicher Unsicherheit, wo traditionelle Buy-and-Hold-Strategien Schwierigkeiten haben können.

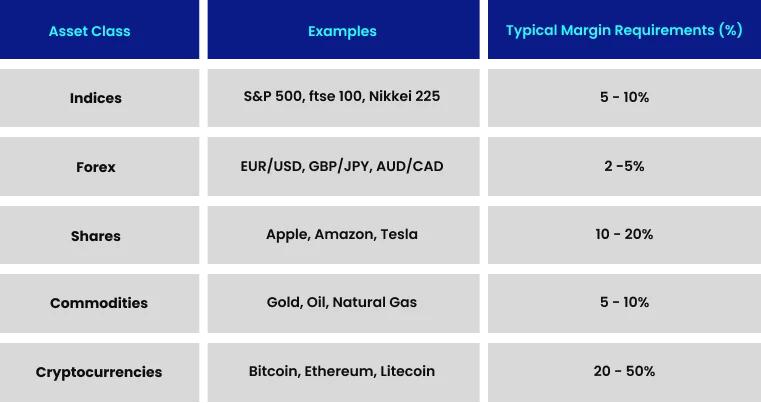

Vielfältiger Marktzugang

Der CFD-Handel bietet Zugang zu Tausenden von Finanzmärkten über eine einzige Plattform:

Mit über 18.000 verfügbaren Märkten können Trader ihre Portfolios diversifizieren und Chancen in verschiedenen Sektoren und Regionen nutzen.

Wie CFD-Handel funktioniert: Eine praktische Aufschlüsselung

Positionsgrößen und Vertragswerte

CFD-Positionen werden in Kontrakten oder Lots gemessen, wobei jeder Markt seinen spezifischen Vertragswert hat:

Aktien-CFDs: In der Regel entspricht ein Kontrakt einer Aktie

Index-CFDs: Vertragswerte werden üblicherweise als Währungsbetrag pro Indexpunkt angegeben (z. B. 10 $ pro Punkt)

Forex-CFDs: Standardisierte Lotgrößen (Standard-Lot = 100.000 Einheiten der Basiswährung)

Das Verständnis des Vertragswerts ist entscheidend für die Berechnung potenzieller Gewinne, Verluste und der Positionsgröße basierend auf Ihrer Risikotoleranz.

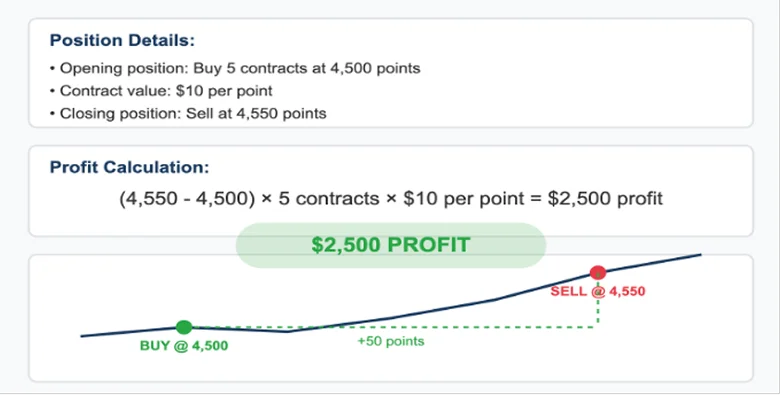

Die Mechanik von Gewinn und Verlust

Die Gewinn- und Verlustberechnung bei CFDs folgt einer einfachen Formel:

Für Long-Positionen (Kauf): Gewinn/Verlust = (Schlusskurs - Eröffnungskurs) × Anzahl der Kontrakte × Vertragswert

Für Short-Positionen (Verkauf): Gewinn/Verlust = (Eröffnungskurs - Schlusskurs) × Anzahl der Kontrakte × Vertragswert

Beispiel: Long-Position auf den S&P 500 Index

Eröffnung der Position: Kauf von 5 Kontrakten bei 4.500 (Vertragswert: 10 $ pro Punkt)

Schließung der Position: Verkauf bei 4.550

Berechnung: (4.550 - 4.500) × 5 × 10 $ = 2.500 $ Gewinn

Beispiel: Short-Position auf den S&P 500 Index

Eröffnung der Position: Verkauf von 5 Kontrakten bei 4.500 (Vertragswert: 10 $ pro Punkt)

Schließung der Position: Kauf bei 4.450

Berechnung: (4.500 - 4.450) × 5 × 10 $ = 2.500 $ Gewinn

Es ist wichtig zu beachten, dass diese Beispiele Kosten und Gebühren wie Übernachtfinanzierung, Spreads oder Kommissionen nicht berücksichtigen.

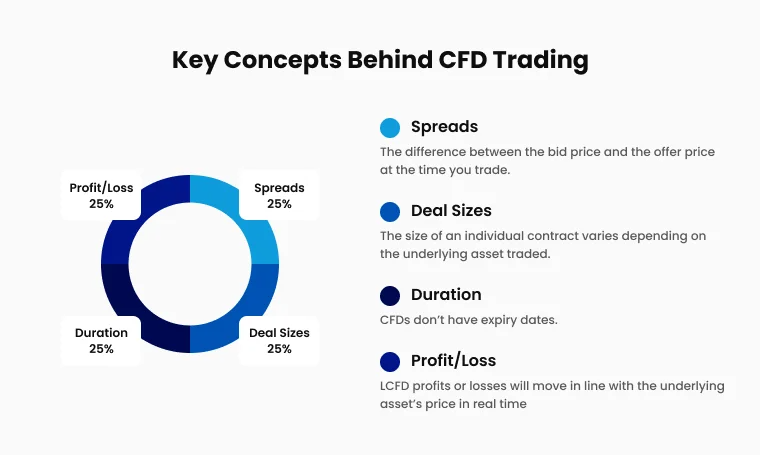

Verständnis des Spreads

Der Spread ist die Differenz zwischen Kauf- (Ask) und Verkaufspreis (Bid). Dies ist eine wesentliche Kostenkomponente beim CFD-Handel:

Bei den meisten Märkten (Indizes, Forex, Rohstoffe) sind die Handelskosten im Spread enthalten

Bei Aktien-CFDs erheben viele Anbieter eine Kommission anstelle eines erweiterten Spreads

Enge Spreads sind generell vorzuziehen, da sie die erforderliche Kursbewegung zur Gewinnschwelle reduzieren.

Margin- und Hebelberechnungen

Zur Berechnung der erforderlichen Margin für eine Position:

Margin-Anforderung = Positionsgröße × Margin-Prozentsatz

Zum Beispiel: Um eine Position im Wert von 10.000 $ mit einer Margin-Anforderung von 10 % zu eröffnen: 10.000 $ × 10 % = 1.000 $ erforderliche Anfangsmargin.

Effektiver Hebel wird berechnet als: Effektiver Hebel = Positionsgröße ÷ Margin-Anforderung.

Im obigen Beispiel beträgt der effektive Hebel 10:1 (10.000 $ ÷ 1.000 $).

Fortgeschrittene Konzepte im CFD-Handel

Absicherung mit CFDs

CFDs können genutzt werden, um bestehende Investitionen gegen ungünstige Marktbewegungen abzusichern:

Portfolioschutz: Wenn Sie ein traditionelles Aktienportfolio im Wert von 50.000 $ halten, könnten Sie eine Short-CFD-Position im gleichen Wert eröffnen. Fällt der Markt, kann der Gewinn aus der CFD-Position Verluste im Aktienportfolio ausgleichen.

Sektorabsicherung: Schutz vor sektorspezifischen Risiken durch entgegengesetzte Positionen in verwandten Märkten.

Währungsrisikomanagement: Absicherung gegen Währungsrisiken bei internationalen Investitionen.

Diese Absicherungsfunktion macht CFDs zu wertvollen Instrumenten im Risikomanagement, besonders in volatilen Marktphasen.

Rolling Contracts vs. Futures CFDs

CFD-Anbieter bieten in der Regel zwei Arten von Kontrakten an: Cash (Rolling) CFDs und Futures CFDs, jeweils mit unterschiedlichen Eigenschaften, die für verschiedene Handelsstrategien geeignet sind.

Cash- oder Rolling CFDs

Rolling CFDs haben kein festes Ablaufdatum, was es Tradern erlaubt, Positionen unbegrenzt zu halten. Sie unterliegen jedoch Übernachtfinanzierungskosten, die sich über die Zeit summieren können. Dies macht sie ideal für kurzfristigen bis mittelfristigen Handel, bei dem Trader von Kursbewegungen profitieren wollen, ohne sich um Vertragsablauf sorgen zu müssen.

Futures CFDs

Futures CFDs haben ein festes Ablaufdatum und schließen automatisch zu einem vorgegebenen Zeitpunkt. Im Gegensatz zu Rolling CFDs fallen keine Übernachtfinanzierungskosten an, da alle Kosten bereits im Spread enthalten sind. Diese Struktur macht Futures CFDs besser geeignet für mittelfristige bis langfristige Positionen, bei denen Trader tägliche Finanzierungskosten vermeiden wollen.

Die Wahl zwischen Rolling und Futures CFDs hängt von Ihrem Handelszeitrahmen und Ihrer Strategie ab. Kurzfristige Trader bevorzugen möglicherweise Rolling CFDs wegen der Flexibilität, während langfristige Positionen von der Kostenstruktur der Futures CFDs profitieren können.

Orderarten und Risikomanagement

Erfolgreicher CFD-Handel basiert auf effektiver Orderausführung und Risikomanagement-Tools:

Market Orders: Sofortige Ausführung zum aktuellen Marktpreis

Limit Orders: Festlegung eines spezifischen Einstiegspreises

Stop Orders: Automatisches Öffnen von Positionen bei Erreichen bestimmter Preise

Stop-Loss-Orders: Schließen von Positionen zur Begrenzung von Verlusten

Garantierte Stops: Sicherstellung der Ausführung zu exakt definierten Kursen (meist gegen Aufpreis)

Trailing Stops: Dynamische Stop-Loss-Orders, die sich mit günstigen Kursbewegungen anpassen

Eine umfassende Risikomanagementstrategie, die diese Tools integriert, ist essenziell für nachhaltigen Handel.

Ist CFD-Handel das Richtige für Sie?

Vorteile des CFD-Handels

Marktvielfalt: Handel mehrerer Anlageklassen über eine einzige Plattform

Hebelvorteile: Kontrolle größerer Positionen mit geringerem Kapitaleinsatz

Short-Positionen: Profitieren von fallenden Märkten ohne Wertpapiere zu leihen

Keine Stempelsteuer: In einigen Jurisdiktionen sind CFDs von der auf Aktienkäufe erhobenen Stempelsteuer befreit

Erweiterte Handelszeiten: Zugang zum Handel außerhalb der regulären Handelszeiten bei wichtigen Indizes

Absicherungspotenzial: Schutz bestehender Investitionen vor Marktrückgängen

Risiken und Überlegungen

Verstärkte Verluste: Hebel kann Verluste verstärken, die das ursprüngliche Kapital übersteigen können

Übernachtfinanzierungskosten: Langfristige Positionen verursachen tägliche Finanzierungskosten

Marktvolatilität: Schnelle Kursbewegungen können Stop-Loss-Orders oder Margin Calls auslösen

Kontrahentenrisiko: Abhängigkeit von der finanziellen Stabilität des CFD-Anbieters'

Komplexität: Erfordert Verständnis mehrerer Finanzkonzepte und Märkte

CFD-Handel eignet sich am besten für:

Personen mit fundiertem Verständnis der Finanzmärkte, die Zeit für die Analyse von Kursbewegungen und Überwachung ihrer Positionen aufwenden können. Erfolgreiche Trader verfügen typischerweise über disziplinierte Risikomanagementstrategien, um potenzielle Verluste zu begrenzen und Renditen zu optimieren. Da CFDs Hebelwirkung (Leverage) beinhalten, müssen Trader über ausreichende finanzielle Ressourcen verfügen, um Marktschwankungen ohne vorzeitigen Positionsschluss zu überstehen.

Darüber hinaus ist ein solides Verständnis des Hebels und seiner Auswirkungen auf Gewinne und Verluste für ein effektives Risikomanagement unerlässlich. Wer mit diesen Aspekten vertraut ist und einen strukturierten Handelsansatz verfolgt, findet im CFD-Handel eine mögliche Option zur Marktteilnahme.

5 Schritte zum erfolgreichen CFD-Trader

1. Aufbau einer soliden Wissensbasis

Nehmen Sie sich vor dem ersten Trade Zeit, um ein fundiertes Verständnis wichtiger Handelskonzepte zu entwickeln. Dazu gehören CFD-Mechanik und -Preisgestaltung, technische und fundamentale Analyse, Risikomanagementprinzipien und Handelspsychologie. Viele seriöse Broker bieten Bildungsressourcen wie Webinare, Tutorials, Artikel und Demokonten, die Tradern helfen, vor dem Markteintritt essenzielles Wissen zu erwerben.

2. Entwicklung eines umfassenden Handelsplans

Ein strukturierter Handelsplan ist entscheidend für Disziplin und Konsistenz. Ihr Plan sollte klare Ein- und Ausstiegskriterien, Positionsgrößenregeln und Risikoparameter enthalten, einschließlich maximal zulässiger Verluste pro Trade, Tag oder Monat.

Definieren Sie zudem die Märkte und Zeitrahmen, in denen Sie handeln, legen Sie einen Handelszeitplan fest und integrieren Sie einen Überprüfungsprozess zur Leistungsanalyse. Die Dokumentation und Einhaltung Ihres Plans—insbesondere in emotional herausfordernden Marktsituationen—ist entscheidend für langfristigen Handelserfolg.

3. Üben Sie mit einem Demokonto

Ein Demokonto ermöglicht es Tradern, praktische Erfahrungen in einer risikofreien Umgebung zu sammeln. Es hilft, sich mit der Handelsplattform vertraut zu machen, verschiedene Strategien zu testen und Positionsgrößen sowie Risikomanagementtechniken zu üben.

Demo-Handel stärkt das Vertrauen und verfeinert Fähigkeiten vor dem Übergang zum Live-Handel mit echtem Kapital.

Die meisten etablierten Broker bieten Demokonten mit virtuellem Guthaben und Echtzeit-Marktdaten an.

4. Klein anfangen und schrittweise skalieren

Beim Übergang zum Live-Handel:

Beginnen Sie mit minimalen Positionsgrößen

Nutzen Sie konservative Hebel

Konzentrieren Sie sich zunächst auf ein oder zwei Märkte

Erhöhen Sie Positionsgrößen erst nach konsistenten Ergebnissen

Dieser behutsame Ansatz ermöglicht es Ihnen, sich an die psychologischen Unterschiede zwischen Demo- und Live-Handel anzupassen.

5. Kontinuierliche Überprüfung und Verbesserung

Nachhaltiger Erfolg erfordert fortlaufende Bewertung und Optimierung:

Führen Sie ein detailliertes Trading-Tagebuch

Analysieren Sie regelmäßig Ihre Leistungskennzahlen

Erkennen Sie Muster in Gewinn- und Verlusttrades

Passen Sie Ihre Strategie an veränderte Marktbedingungen an

Bleiben Sie über Marktneuigkeiten und Entwicklungen informiert

Verstehen von CFD-Kosten und Gebühren

Das Verständnis der Handelskosten ist entscheidend für ein effektives Risikomanagement. Die Hauptkostenbestandteile sind Spreads, Kommissionen, Übernachtfinanzierung und Gebühren für garantierte Stops.

Spreads

Der Spread ist die Differenz zwischen Kauf- (Ask) und Verkaufspreis (Bid) eines Vermögenswerts und stellt oft die Hauptkosten beim Handel von Index-, Forex- und Rohstoff-CFDs dar. Spreads sind variabel und können sich je nach Marktbedingungen und Volatilität ändern, insbesondere bei wichtigen Wirtschaftsdaten oder in Phasen geringer Liquidität.

Kommissionen

Bei Aktien-CFDs erheben Broker üblicherweise eine Kommission anstelle eines Spreads. Diese Gebühr wird meist als Prozentsatz des Handelswerts berechnet und kann eine Mindestgebühr enthalten, um sicherzustellen, dass auch kleinere Trades die Kosten des Brokers decken.

Übernachtfinanzierung

Wenn eine Position über die tägliche Cut-off-Zeit hinaus gehalten wird, fällt eine Übernachtfinanzierungsgebühr (Swap-Rate) an. Diese basiert auf Interbank-Sätzen zuzüglich eines Broker-Aufschlags. Trader mit Long-Positionen zahlen in der Regel eine Gebühr, während Short-Positionen je nach Zinsdifferenz zwischen Währungen oder Vermögenswerten eine Gutschrift erhalten können.

Gebühren für garantierte Stops

Eine garantierte Stop-Loss-Order (GSLO) stellt sicher, dass ein Trade zum angegebenen Preis geschlossen wird, unabhängig von Marktlücken. Dieser Schutz ist mit zusätzlichen Kosten verbunden, einer Stop-Gebühr, die zurückerstattet wird, wenn der Stop-Loss nicht ausgelöst wird.

Durch das Verständnis dieser Kostenfaktoren können Trader fundierte Entscheidungen treffen und die Gesamtkosten des Handels effizienter steuern.

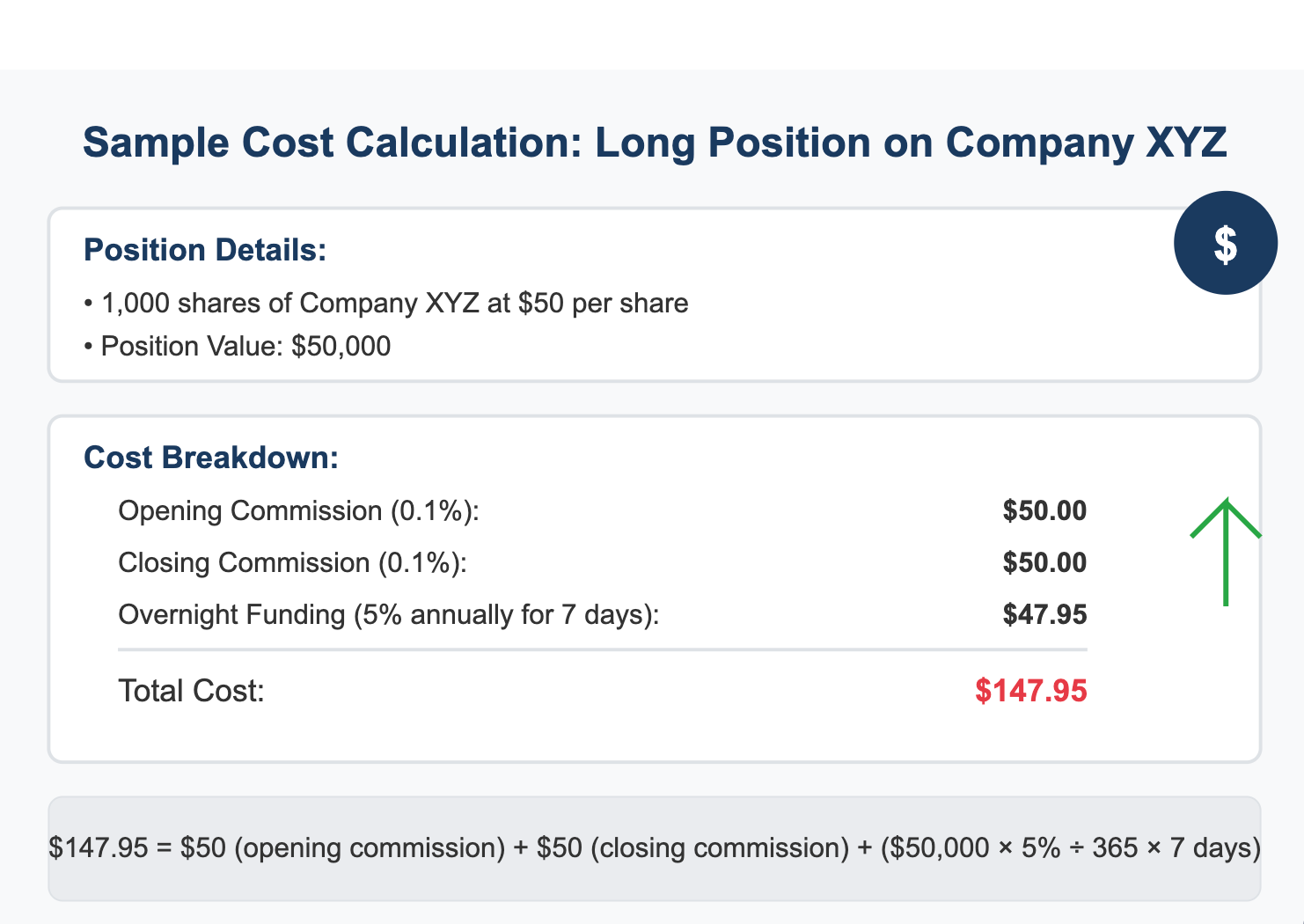

Beispiel für eine Kostenberechnung

Für eine Long-Position von 1.000 Aktien der Firma XYZ zu 50 $ pro Aktie mit einer Kommission von 0,1 %:

Positionswert: 50.000 $

Eröffnungs-Kommission: 50 $ (0,1 % von 50.000 $)

Schluss-Kommission: 50 $ (bei gleichem Preis angenommen)

Übernachtfinanzierung bei 5 % jährlich: Ca. 6,85 $ pro Tag (50.000 $ × 5 % ÷ 365)

Die Gesamtkosten für das Halten der Position über 7 Tage betragen etwa 147,95 $ (50 + 50 + 6,85 × 7).

Handel mit TMGM

TMGM bietet enge Spreads ab 0,0 Pips bei wichtigen Währungspaaren mit wettbewerbsfähigen Kommissionssätzen. Trader können Hebel bis zu 1:1000 nutzen und profitieren von tiefer Liquidität, die von mehreren Tier-1-Anbietern stammt, für eine effiziente Orderausführung. Die Plattform bietet schnelle Ausführungsgeschwindigkeiten von durchschnittlich unter 30 Millisekunden, minimiert Slippage und verbessert die Handelseffizienz.

TMGM unterstützt MetaTrader 4 (MT4) und MetaTrader 5 (MT5), verfügbar auf Desktop, Web und mobilen Geräten, um verschiedene Handelspräferenzen abzudecken. Der Broker bietet Bildungsressourcen, darunter eine Trading Academy, Live-Webinare, tägliche Marktanalysen, Handelsleitfäden und einen Echtzeit- Handelskalender , um Trader stets informiert zu halten. Kunden erhalten zudem mehrsprachigen Support, dedizierte Account Manager und effiziente Auszahlungsabwicklung für ein nahtloses Handelserlebnis.

Kostenlose CFD-Handelskurse und Ressourcen

Erfolgreicher CFD-Handel erfordert Fähigkeiten, Wissen und Übung. TMGM bietet alles, was Sie dafür benötigen, mit einer Vielzahl kostenloser Handelskurse und Webinare. Zudem steht ein kostenloses Demokonto mit 100.000 US-Dollar virtuellem Guthaben zur Verfügung, um Ihr Vertrauen in einer risikofreien Umgebung aufzubauen.

Wir bieten außerdem Handelsstrategie-Einblicke, Marktanalysen und Nachrichtenartikel für alle Erfahrungsstufen—– egal, ob Sie kompletter Anfänger oder erfahrener Trader sind, TMGM hat für jeden etwas.