重點摘要

差價合約(CFD)讓您能在不持有標的資產的情況下,對價格波動進行投機,無論市場上漲或下跌皆有機會。

槓桿允許您以少量保證金控制較大部位,放大潛在獲利與損失。

交易成本包括點差或佣金,以及對於滾動(現金)差價合約的隔夜融資費用;期貨差價合約通常將更多成本內含於點差中,避免每日融資費用。

單一平台可提供股票、指數、外匯、商品、加密貨幣、債券及ETF的交易,實現廣泛市場多元化。

健全的風險管理至關重要—使用倉位規模、停損與止盈訂單,並密切監控槓桿部位。

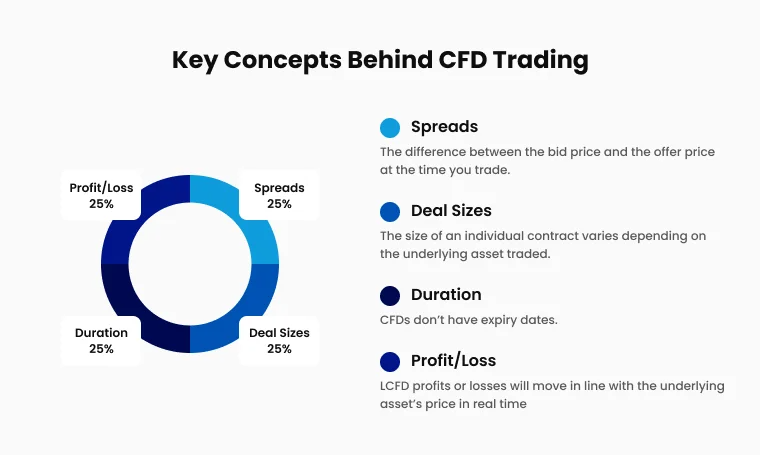

差價合約交易的主要特點

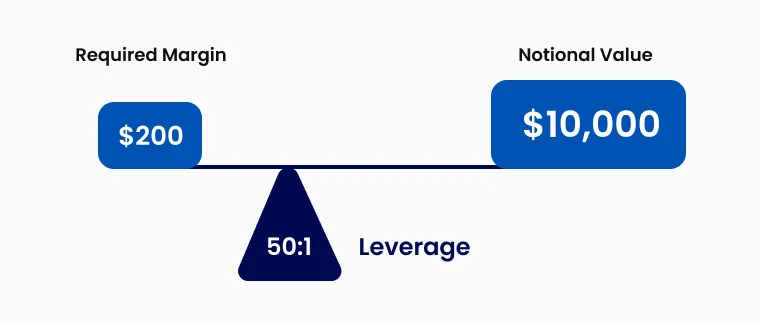

槓桿與保證金交易

差價合約交易最強大的特點之一是槓桿。它允許您以通常所需資金的一小部分獲得市場敞口:

擴大市場敞口:以相對較小的保證金控制較大部位

資本效率:釋放資金以實現多市場多元化

放大潛力:獲利與損失均以整個部位價值計算

例如,對標普500指數(S&P 500)有5%的保證金要求,1,000美元的保證金可控制20,000美元的部位。然而,這種放大效果是雙向的—同時放大潛在獲利與損失。

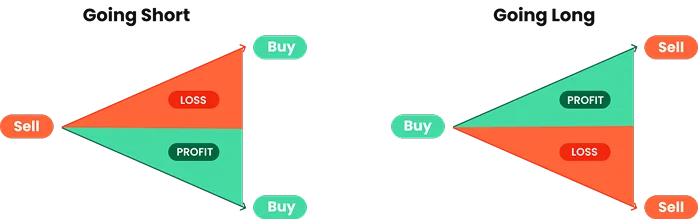

做多或做空

與傳統投資主要從市場上漲中獲利不同,差價合約提供在多頭與空頭市場中均可獲利的靈活性:

多頭部位(買入):透過開立買入部位從市場上漲中獲利

空頭部位(賣出):透過開立賣出部位從市場下跌中獲利

這種雙向交易能力在市場下跌或經濟不確定時尤為寶貴,傳統的買入持有策略可能面臨挑戰。

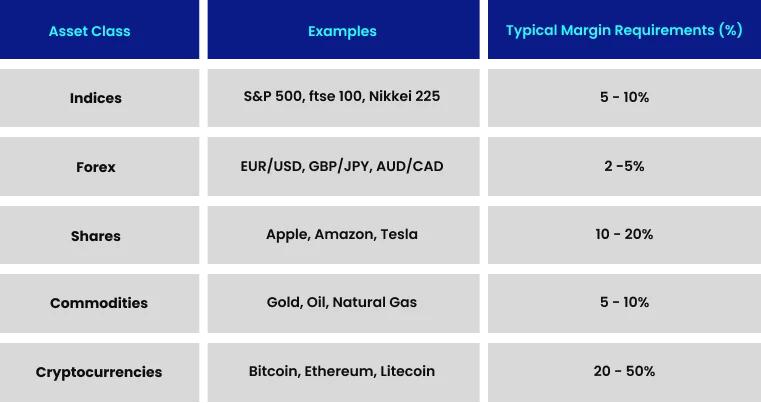

多元市場接觸

差價合約交易透過單一平台提供數千個金融市場的交易機會:

超過18,000個市場可供選擇,交易者可分散投資組合,並把握不同產業及地區的機會。

差價合約交易運作方式:實務解析

倉位規模與合約價值

差價合約部位以合約或手數計量,每個市場有其特定合約價值:

股票差價合約:通常一份合約等同一股股票

指數差價合約:合約價值通常以每點指數的貨幣金額表示(例如,每點10美元)

外匯差價合約:標準手數(標準手=基礎貨幣10萬單位)

了解合約價值對於計算潛在獲利、損失及根據風險承受度調整倉位規模至關重要。

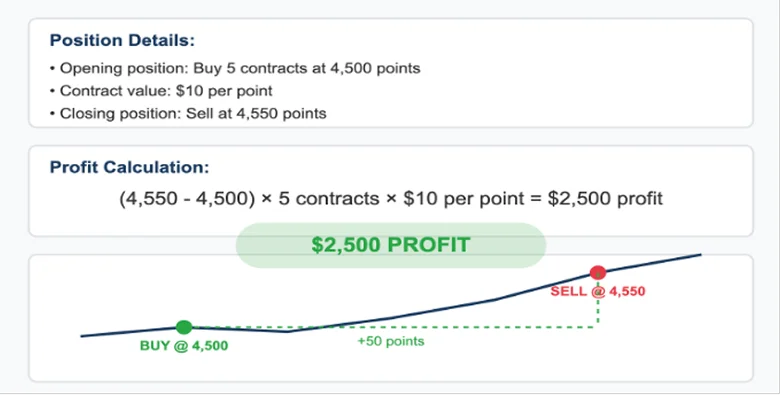

盈虧計算機制

差價合約盈虧計算遵循簡明公式:

多頭部位(買入): 盈虧 = (平倉價 - 開倉價) × 合約數量 × 合約價值

空頭部位(賣出): 盈虧 = (開倉價 - 平倉價) × 合約數量 × 合約價值

範例:標普500指數多頭部位

開倉:以4,500點買入5份合約(合約價值:每點10美元)

平倉:以4,550點賣出

計算:(4,550 - 4,500) × 5 × 10美元 = 2,500美元獲利

範例:標普500指數空頭部位

開倉:以4,500點賣出5份合約(合約價值:每點10美元)

平倉:以4,450點買回

計算:(4,500 - 4,450) × 5 × 10美元 = 2,500美元獲利

須注意,以上範例未包含隔夜融資、點差或佣金等成本與費用。

了解點差

點差是買入價(賣價)與賣出價(買價)之間的差額,是差價合約交易的主要成本之一:

大多數市場(指數、外匯、商品)的交易成本包含在點差中

股票差價合約多數提供商收取佣金而非擴大點差

較窄的點差通常較佳,因為它降低了交易達到損益兩平所需的市場波動幅度。

保證金與槓桿計算

計算部位所需保證金:

保證金需求 = 部位規模 × 保證金百分比

例如,若市場部位價值為10,000美元,保證金要求為10%:10,000美元 × 10% = 1,000美元初始保證金。

有效槓桿計算方式為: 有效槓桿 = 部位規模 ÷ 保證金需求。

上述範例中,有效槓桿為10倍(10,000美元 ÷ 1,000美元)。

進階差價合約交易概念

利用差價合約對沖

差價合約可用於保護現有投資免受不利市場波動影響:

投資組合保護:若您持有價值50,000美元的傳統股票投資組合,可開立等值的空頭差價合約部位。若市場下跌,差價合約部位的獲利可抵銷股票投資組合的損失。

產業對沖:透過在相關市場採取相反部位,防範特定產業風險。

貨幣風險管理:對國際投資中的貨幣曝險進行對沖。

此對沖功能使差價合約成為風險管理的重要工具,尤其在市場波動劇烈時。

滾動合約與期貨差價合約

差價合約提供商通常提供兩種合約類型:現金(滾動)差價合約與期貨差價合約,各具不同特性,適合不同交易策略。

現金或滾動差價合約

滾動差價合約無固定到期日,允許交易者無限期持有部位,但會產生隔夜融資費用,隨時間累積。此類合約適合短期至中期交易,交易者可專注於價格波動而無需擔心合約到期。

期貨差價合約

期貨差價合約有固定到期日,合約會在預定時間自動平倉。與滾動差價合約不同,無需支付隔夜融資費用,因所有成本已包含於點差中。此結構更適合中長期持倉,交易者可避免每日融資成本。

選擇滾動或期貨差價合約取決於您的交易時間框架與策略。短線交易者可能偏好滾動差價合約的靈活性,長線持倉者則可從期貨差價合約的成本結構中受益。

訂單類型與風險管理

成功的差價合約交易依賴有效的訂單執行與風險管理工具:

市價訂單:立即以當前市場價格執行

限價訂單:設定特定價格進場

停損訂單:當市場達到指定價格時自動開倉

止損訂單:平倉以限制損失

保證止損:確保在精確價格執行(通常需額外費用)

追蹤止損:隨有利市場波動動態調整的止損訂單

完整的風險管理策略結合上述工具,對於持續穩健交易至關重要。

差價合約交易適合您嗎?

差價合約交易的優勢

市場多元性:從單一平台交易多種資產類別

槓桿優勢:以較小資金控制較大部位

做空能力:無需借入證券即可從市場下跌中獲利

免印花稅:部分司法管轄區差價合約免徵股票交易印花稅

延長交易時段:可交易主要指數的盤後時段

對沖潛力:保護現有投資免受市場下跌影響

風險與注意事項

放大損失:槓桿可能放大損失,甚至超過初始保證金

隔夜融資成本:長期持倉會產生每日融資費用

市場波動性:快速價格變動可能觸發止損訂單或追加保證金通知

交易對手風險:依賴差價合約提供商的財務穩健性'

複雜性:需理解多種金融概念與市場

差價合約交易最適合:

對金融市場有深入了解,且能投入時間分析價格走勢與監控部位的個人。成功的交易者通常具備嚴謹的風險管理策略,以降低潛在損失並優化回報。由於差價合約涉及 槓桿,交易者必須具備足夠的財務資源,以承受市場波動而不被迫提前平倉。

此外,對槓桿及其對盈虧影響的充分理解,對有效風險管理至關重要。能掌握這些要點並維持有紀律的交易方法者,可能會發現差價合約交易是參與市場的可行選擇。

成為成功差價合約交易者的五個步驟

1. 建立堅實的知識基礎

在執行首筆交易前,花時間深入了解關鍵交易概念,包括差價合約機制與定價、技術與基本面分析、風險管理原則及交易心理。許多知名券商提供教育資源,如網路研討會、教學影片、文章及模擬帳戶,幫助交易者在進入市場前累積必要知識。

2. 制定完整的交易計劃

結構化的交易計劃對維持紀律與一致性至關重要。計劃應明確訂定進出場標準、倉位規模規則及風險參數,包括每筆交易、每日或每月的最大可承受損失。

此外,明確交易市場與時間框架,建立交易時間表,並包含績效回顧流程。紀錄並遵守計劃—尤其在情緒波動劇烈的市場環境中—有助於確保持續交易成功。

3. 使用模擬帳戶練習

透過模擬帳戶,交易者可在無風險環境中累積實務經驗,熟悉交易平台,測試各種策略與方法,並練習倉位規模與風險管理技巧。

模擬交易有助於建立信心並精進技能,為轉入真實交易做準備。

多數知名券商提供含虛擬資金與即時市場數據的模擬帳戶。

4. 從小額開始,逐步擴大

轉入實盤交易時:

從最小倉位開始

採用保守槓桿水平

初期專注於一至兩個市場

在持續穩定獲利後再逐步增加倉位

此循序漸進的方法有助於適應模擬與實盤交易間的心理差異。

5. 持續檢視與改進

持續成功需不斷評估與優化:

維持詳細交易日誌

定期分析績效指標

辨識獲利與虧損交易的模式

根據市場變化調整策略

保持對市場新聞與發展的關注

了解差價合約成本與費用

了解交易成本對有效風險管理至關重要。主要成本包括點差、佣金、隔夜融資及保證止損費用。

點差

點差是資產買入(賣價)與賣出(買價)價格之間的差額,通常是指數、外匯及商品差價合約交易的主要成本。點差會隨市場狀況與波動性變動,在重大經濟事件或流動性不足時擴大。

佣金

股票差價合約券商通常收取佣金而非點差。此費用多以交易價值百分比計算,並可能設有最低收費,確保小額交易仍符券商成本要求。

隔夜融資

若持倉超過每日結算時間,將產生隔夜融資費用(交換利率)。此費用基於銀行間利率加上券商加成。持有多頭部位者通常需支付費用,空頭部位則可能獲得利息收入,視貨幣或資產間利率差異而定。

保證止損費用

保證止損訂單(GSLO)確保交易於指定價格平倉,不受市場跳空影響。此保障需額外支付止損費用,若止損未被觸發,費用將退還。

了解這些成本因素,交易者能做出明智決策,更有效管理整體交易費用。

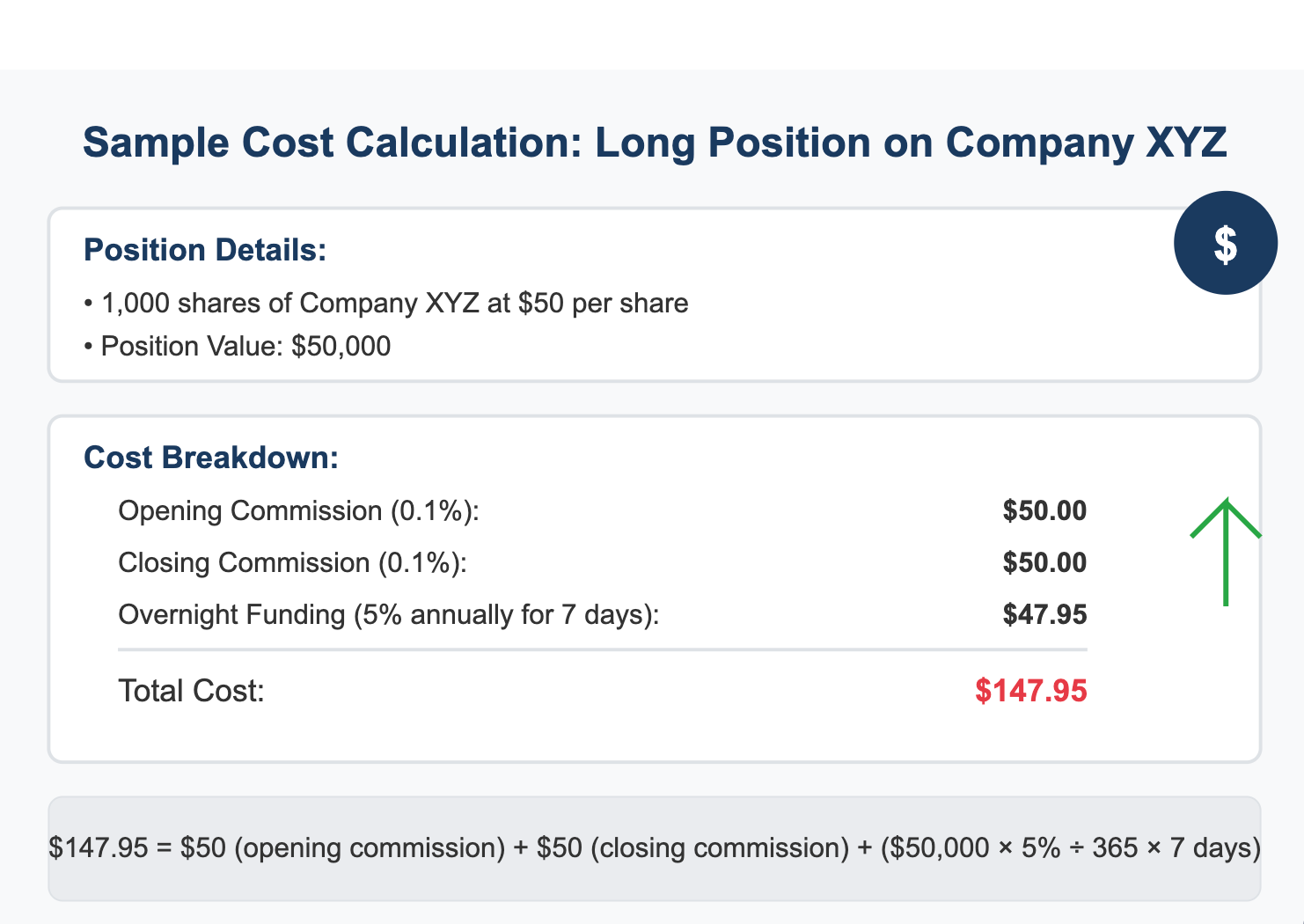

成本計算範例

以XYZ公司1,000股多頭部位,股價50美元,佣金率0.1%為例:

部位價值:50,000美元

開倉佣金:50美元(50,000美元的0.1%)

平倉佣金:50美元(假設價格相同)

年利率5%的隔夜融資費用:約6.85美元/天(50,000美元 × 5% ÷ 365)

持有7天的總成本約為147.95美元(50 + 50 + 6.85 × 7)。

使用TMGM交易

TMGM提供主要貨幣對起點0.0點差及具競爭力的佣金費率。交易者可使用最高1:1000槓桿,享受來自多家頂級流動性供應商的深度流動性,確保高效執行。平台執行速度快,平均低於30毫秒,最大限度減少滑點,提升交易效率。

TMGM支援 MetaTrader 4 (MT4) 及 MetaTrader 5 (MT5),可於桌面、網頁及行動裝置使用,滿足不同交易偏好。券商提供教育資源,包括 交易學院、線上研討會、 每日市場分析、交易指南及即時 交易日曆 ,讓交易者隨時掌握資訊。客戶亦享有多語言支援、專屬客戶經理及高效出金服務,確保順暢交易體驗。

免費差價合約交易課程與資源

成為成功的差價合約交易者需具備技巧、知識與實踐。TMGM提供豐富免費交易課程與網路研討會,助您達成目標。並提供 免費模擬帳戶 ,內含10萬美元虛擬資金,讓您在無風險環境中建立信心。

我們亦提供適合各經驗層級的交易策略洞察、市場分析及新聞文章—,無論您是初學者或資深交易者,TMGM皆能滿足您的需求。