市场情绪从年中“20万美元”的狂热喊单,急转直下为年末的恐慌与质疑,到底发生了什么?背后的核心命题其实是:当华尔街的巨量资本、国家级的监管意志与加密货币原生的高杠杆狂野相遇时,这个市场将呈现出何种全新面貌?答案或许就藏在链上数据细微的变化里,藏在清算警报刺耳的长鸣中,也藏在那些持有超过十年的“化石级”比特币开始缓缓移动的轨迹上。

比特币年度轨迹复盘

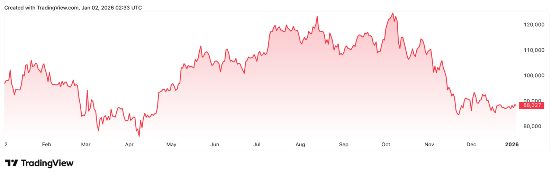

比特币的剧性转折始于10月6日,价格在“美国国家战略比特币储备”预期和现货ETF资金持续流入的推动下,飙升至约12.6万美元的历史极致。彼时,市场沉醉于“数字黄金”被主流国家认可的故事,总市值一度突破4万亿美元。

然而进入第四季度,市场逻辑发生180度逆转,比特币连跌不止。表面诱因是宏观风向的转变——美联储对通胀的鹰派表态令全球风险资产“脱水”。但真正的致命一击来自市场内部结构的脆弱性。10月11日前后,一场由地缘政治紧张情绪触发的大规模杠杆清算爆发,短短数日,超过190亿美元的多头头寸被强制平仓。这并非孤立事件,而是全年衍生品市场高风险状态的集中爆发。据CoinGlass数据,2025年全年加密货币衍生品市场强制清算总额高达1500亿美元。这场“流动性绞杀”导致比特币价格如断崖式下跌,至12月底已较高点回撤近30%,徘徊于8.9万美元附近,最终录得全年约4%的跌幅。曾经推动上涨的ETF资金,也在市场低迷期转为净流出,显示即便是机构资金,其“忠诚度”也高度依赖于价格趋势。

深扒比特币暴跌原因

价格暴跌只是表象,水面之下,比特币持有者和交易行为的结构性变化,才真正定义了2025年。

1.全球流动性缩紧

年初,“数字黄金”和“抗通胀资产”的故事因美国的战略储备讨论而达到高潮。但全年的价格表现,尤其是其在全球流动性收紧时(即便美联储已开始降息)的剧烈下跌,暴露出其更本质的属性:一种高贝塔(High-Beta)的风险资产。它的价格与全球流动性(M2)的扩张高度相关,其超额收益来源于对流动性泛滥的杠杆化反应。当市场预期流动性收紧时,它往往成为第一批被抛售的对象。

2.稳定币和现实世界资产(RWA)的代币化

与此同时,一个更具颠覆性的趋势正在崛起:稳定币和现实世界资产(RWA)的代币化,开始取代单纯的币价炒作,成为行业融入主流金融的真正桥梁。2025年,稳定币总市值突破2300亿美元,链上结算规模堪比Visa等传统支付巨头;而RWA的规模也从70亿美元激增至240亿美元。这预示着加密货币的叙事核心,正从“创造新资产”向“重塑旧金融”进行深刻迁移。

3.持有者格局的悄然巨变

一个被链上数据捕捉到的关键趋势是,“巨鲸”与“散户”的行为出现了历史性分化。根据Santiment数据,自2025年7月以来,持有0.1 BTC以下的散户钱包数量累计增长约3.3%,而持有10至10,000 BTC的巨鲸钱包仅微增0.36%。这清晰地描绘出一幅“散户逢低买入,大户逢高减持”的图景。更为重要的是,市场中为数众多的、持有比特币超过十年的“远古巨鲸”在价格高位附近苏醒并开始抛售。研究机构K33的报告指出,自2024年初以来,已有超过20%的持有时间超过两年的比特币被移动,这表明早期投资者正在进行大规模的获利了结。这场悄无声息的筹码大换手,意味着比特币的财富分配和持有成本基础正在被重塑。

4.衍生品成为价格主导,波动逻辑改变

2025年,比特币市场的价格发现机制彻底转向衍生品。全年衍生品总交易额达到惊人的85.7万亿美元,日均交易量2645亿美元。期货和永续合约的未平仓头寸对短期价格的影响,已远超现货市场的实际买卖。这导致了一个新现象:价格波动常常并非由真实的资产配置需求驱动,而是由杠杆清算的连锁反应所主导。10月的暴跌便是典型案例,高企的多头杠杆在价格小幅回调后触发连环爆仓,形成“下跌-清算-进一步下跌”的死亡螺旋。市场变得对杠杆倍数和资金费率极度敏感,其波动性本质已被深刻改变。

5.场外交易与机构通道的成熟

与公开市场的腥风血雨相对,另一个隐蔽的“机构级”市场却在悄然成熟。无论是“远古巨鲸”的价值数十亿美元的减持,还是美国政府处置罚没的比特币,都越来越多地通过Galaxy Digital等机构的场外交易(OTC)柜台完成。这种操作不会冲击公开市场的订单簿,却实实在在地形成了供应压力。同时,比特币持续从交易所流向冷钱包或托管地址,交易所总余额在2025年呈台阶式下降,净流出约15%。这意味着可即时抛售的流动筹码在减少,市场在变得“更薄”,一旦发生大规模抛售,波动会被急剧放大。

进入2026年,投资者需要理解这些深层结构变化——关注链上筹码分布、警惕衍生品杠杆率、正视其高贝塔风险资产属性——或许比单纯预测价格顶点更为重要。

比特币的2026 年,市场分歧严重

对于2026年,华尔街与加密行业精英们并未能给出统一的剧本,乐观与悲观的观点形成了泾渭分明的两大阵营。

看多者的逻辑主线依然清晰:机构化进程不可逆。尽管路途波折,但主流金融机构接纳加密货币的趋势已被视为必然。摩根大通的分析师团队沿用波动率调整模型,推导出比特币的理论价格可达170,000美元附近。贝莱德旗下研究机构Galaxy Research则认为,比特币在2026年创下历史新高的可能性依然存在。

许多预测将目标区间锚定在15万至25万美元。例如,区块链技术顾问李思聪预测,随着华尔街传统金融加速“上链”,比特币有望挑战150,000美元。MicroStrategy创始人迈克尔·塞勒的预测区间为14.3万至17万美元。而最为激进的华尔街分析师汤姆·李甚至给出了250,000美元的展望。

另一张看涨王牌是全球流动性。BitMEX联合创始人亚瑟·海耶斯预测,美联储持续的流动性注入可能推动比特币在2026年向200,000美元迈进[citation]。这种观点认为,在“超投机资本主义时代”,宏观流动性而非单纯的内在价值,将是驱动资产价格的首要力量。

然而,空头的论据同样极具说服力,主要集中在三个方面:

1.周期与技术结构失效

部分分析师认为,比特币历史上“减半后约18个月见顶”的周期律可能正在应验,价格已步入下行通道。资深交易员彼得·勃兰特警告,比特币此前的抛物线增长结构已被破坏,根据历史“指数衰减”规律,其价格恐将从高点经历深幅回撤。

2.竞争加剧与需求质疑

彭博资讯的策略师迈克·麦格隆提出了最骇人的预测——比特币可能在2026年暴跌90%,下探10,000美元。其核心逻辑是,比特币正面临数以百万计的其他数字资产的激烈竞争,而其需求增长可能已经停滞。加密货币分析公司CryptoQuant也认为,需求疲软可能将比特币先推向70,000美元,甚至56,000美元。

3.“后通胀通缩”的宏观风险

麦格隆等人还提出了“后通胀通缩”的概念,即全球主要经济体在经历通胀周期后可能转向紧缩,这会抽走所有风险资产(包括比特币)的流动性根基。

总之,2026年将不再是简单押注涨跌的年份,而是考验投资者耐心、深度研究能力,以及对市场结构复杂性理解能力的一年。比特币正从狂野的增长,步入需要精耕细作的复杂新篇章。