Beste rentable Daytrading-Strategien für Anfänger & Profis

Daytrading ist ein hochintensiver Handelsstil, bei dem alle Trades innerhalb eines einzigen Handelstages ausgeführt werden, sodass Trader von intraday Kursbewegungen profitieren können und gleichzeitig das Übernacht-Risiko vollständig ausgeschlossen wird. Eine gute Online-Handelsplattform muss folgende Funktionen bieten: Schnelle Ausführung, Hebelwirkung, fortschrittliche Tools und niedrige bis provisionsfreie Trades. Viele Anfänger unterschätzen die Schwierigkeit, und die Ausfallquoten sind hoch. Erfolg erfordert Ausbildung, einen klaren Plan, striktes Risikomanagement und Disziplin.

Wichtige Erkenntnisse

- Während Daytrading auf intraday Kursbewegungen abzielt und Übernacht-Risiken vermeidet, hängt dauerhafter Erfolg von diszipliniertem Strategie-Design und strengen Risikokontrollen ab – nicht nur von den eingesetzten Tools.

- Die besten Daytrading-Strategien umfassen Trendfolgestrategien (gleitende Durchschnitte/MACD), Umkehr-Setups (RSI, Doppel-Top/-Bottom) und Breakouts (Range-/Eröffnungsbereich), jeweils mit geplanten Einstiegen, Stopps und Zielvorgaben.

- Suchen Sie stets nach Konfluenz zur Bestätigung —gleitende Durchschnitte, RSI/Stochastik, Bollinger-Bänder, VWAP, ATR—plus hochwahrscheinliche Muster und Volumenbestätigung, um Trades zu timen und adaptive Stopps zu setzen.

- Konstanz im profitablen Daytrading verbessert sich, wenn Trader Angst, Gier und Rachetrading durch Wahrscheinlichkeitsdenken, Prozessorientierung, strikte Regelbefolgung sowie kontinuierliches Journaling und Review kontrollieren.

- Ein robustes System dokumentiert Märkte, Setups, Ein- und Ausstiege sowie Positionsgrößenregeln und validiert den Vorteil durch Backtesting und Echtzeit-Papierhandel, bevor echtes Kapital eingesetzt wird.

- Risikomanagement ist das Fundament der Ergebnisse: Positionsgröße bei 1–2 % Risiko unter Verwendung der Positionsgrößenformel = Risikokapital ÷ Stop-Loss, Einsatz von fixen/ATR/technischen Stopps, Begrenzung von Drawdowns und Zielsetzung von ≥1:2 Risiko-Ertrag.

Grundlagen der Daytrading-Strategien für Einsteiger

Verstehen der Marktstruktur im Daytrading

Dieser Leitfaden behandelt profitable CFD-Handelsstrategien, technische Analyse und Risikomanagementtechniken, die erfahrene Trader nutzen. Er hilft Anfängern und erfahrenen Tradern, ihren Ansatz für konsistente Profitabilität zu verfeinern. Vor der Umsetzung einer CFD-Daytrading-Strategie ist es 'wichtig, die Struktur des Marktes, den Sie handeln, zu verstehen. Verschiedene Märkte'Aktien, Forex, Futures oder Kryptowährungen—haben jeweils eigene Charakteristika:

Aktienmärkte: Beeinflusst von Unternehmensgrundlagen, Branchentrends und allgemeiner Marktsentiment

Forex-Märkte: Getrieben von makroökonomischen Faktoren, Zinsdifferenzen und geopolitischen Ereignissen

Futures-Märkte: Beeinflusst von Angebot-Nachfrage-Dynamik, Saisonalität und zugrunde liegenden Kassamärkten

Kryptowährungsmärkte: Beeinflusst von technologischen Entwicklungen, regulatorischen Nachrichten und Marktdurchdringung

Das Verständnis dieser strukturellen Unterschiede hilft dabei, die besten Strategien für spezifische Marktbedingungen zu identifizieren.

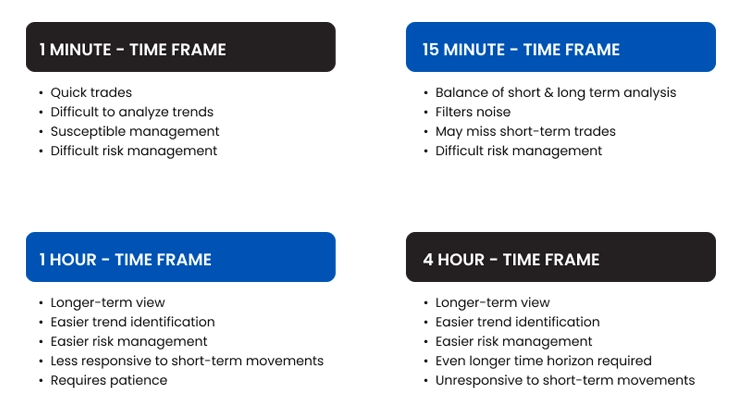

Auswahl der richtigen Zeitrahmen für Ihre Daytrading-Strategie

Daytrader konzentrieren sich typischerweise auf kürzere Zeitrahmen, doch erfolgreiche Trader integrieren oft eine Multi-Timeframe-Analyse:

1-Minuten- und 5-Minuten-Charts: Für präzises Timing von Ein- und Ausstiegen

15-Minuten- und 30-Minuten-Charts: Hilft, intraday Trends und Unterstützungs-/Widerstandsniveaus zu erkennen

1-Stunden- und 4-Stunden-Charts: Bieten Kontext für den übergeordneten Intraday-Trend

Tagescharts: Geben Perspektive auf Schlüsselbereiche und die allgemeine Marktrichtung

Die Verwendung mehrerer Zeitrahmen schafft eine umfassendere Sicht auf die Marktbedingungen und hilft, Fehlsignale zu vermeiden, die häufig in niedrigeren Zeitrahmen auftreten.

Abbildung 1: Informationsgrafik mit dem Titel "Daytrading-Zeitrahmen", die verschiedene im Daytrading verwendete Zeitrahmen sowie deren jeweilige Vorteile und Herausforderungen erklärt

Grundlegende Risikomanagement-Prinzipien für Trader

Bevor spezifische Strategien betrachtet werden, ist es entscheidend, solide Risikomanagement-Prinzipien zu etablieren. Eine wichtige Regel ist, niemals mehr als 1-2 % des Handelskapitals in einem einzelnen Trade zu riskieren, um Verluste beherrschbar zu halten. Die Einhaltung eines Risiko-Ertrags-Verhältnisses von mindestens 1:1,5, idealerweise 1:2 oder höher, hilft ebenfalls, Gewinne im Verhältnis zu potenziellen Verlusten zu maximieren.

Harte Stop-Loss-Orders sind unerlässlich, um sich gegen unerwartete Marktbewegungen zu schützen und signifikante Drawdowns zu vermeiden. Schließlich ermöglicht das Verfolgen von Leistungskennzahlen den Tradern, Stärken und Schwächen zu erkennen und kontinuierliche Verbesserungen vorzunehmen. Diese Grundlagen bilden das Fundament für profitable und nachhaltige Daytrading-Strategien.

Top Profitable Daytrading-Strategien

Trendfolgestrategie, die funktioniert

Trendfolge bleibt einer der zuverlässigsten Ansätze im Daytrading, basierend auf dem Prinzip, dass Preise tendenziell in dieselbe Richtung weiterlaufen, bis eine signifikante Richtungsänderung erfolgt.

Beherrschung der Moving-Average-Handelsstrategie

Abbildung 2: Technische Analyse des EUR/USD (Euro/US-Dollar) Währungspaars im Tageschart mit einem 50-Tage Simple Moving Average (SMA)

Diese Strategie verwendet gleitende Durchschnitte, um die Trendrichtung und potenzielle Einstiegspunkte zu identifizieren:

Zwei gleitende Durchschnitte einzeichnen—typischerweise einen 20-Perioden EMA und einen 50-Perioden EMA

Long gehen, wenn der kürzere MA den längeren von unten nach oben kreuzt

Short gehen, wenn der kürzere MA den längeren von oben nach unten kreuzt

Stop-Loss unter den letzten Swing-Tiefs (für Long-Positionen) oder über den letzten Swing-Hochs (für Short-Positionen) platzieren

Gewinnmitnahmen auf vordefinierten Niveaus oder wenn die gleitenden Durchschnitte eine mögliche Umkehr signalisieren

MACD Trend-Trading: Daytrading-Tool

Abbildung 3: Technische Analyse mit dem Moving Average Convergence Divergence (MACD) Indikator im EUR/USD Tageschart

Der Moving Average Convergence Divergence (MACD) Indikator hilft, Trendstärke und potenzielle Umkehrpunkte zu erkennen:

Long-Positionen eröffnen, wenn die MACD-Linie die Signallinie während eines Aufwärtstrends von unten nach oben kreuzt

Short-Positionen eröffnen, wenn die MACD-Linie die Signallinie während eines Abwärtstrends von oben nach unten kreuzt

Signale mit zusätzlichen Indikatoren wie RSI oder Volumen bestätigen

Aussteigen, wenn die MACD-Linie in die entgegengesetzte Richtung zurückkreuzt

Umkehr-Trading-Strategie zur Erfassung von Marktwendepunkten

Umkehrstrategien zielen darauf ab, den Beginn neuer Trends zu erfassen, wenn sich Märkte drehen.

Überkauft/Überverkauft Umkehr

Abbildung 4: Technische Analyse, die das Konzept von überkauften und überverkauften Zuständen illustriert, häufig assoziiert mit Momentum-Indikatoren wie dem Relative Strength Index (RSI) oder dem Stochastischen Oszillator.

Diese Strategie nutzt Momentum-Oszillatoren wie Relative Strength Index (RSI) zur Identifikation potenzieller Umkehrpunkte:

Extrem überkaufte Märkte (RSI über 70) oder überverkaufte (RSI unter 30) identifizieren

Nach Divergenzen zwischen Preis und Oszillator suchen (Preis macht neue Hochs/Tiefs, während der Indikator dies nicht tut)'

Auf Bestätigungskerzen warten (Engulfing-Muster, Hammer/Shooting Star etc.)

Positionen mit engen Stop-Losses jenseits des extremen Preisniveaus eröffnen

Gewinnmitnahmen an Schlüsselunterstützungs-/Widerstandsniveaus oder wenn das Preismomentum nachlässt

Doppel-Top &- und Doppel-Bottom-Formationen erklärt

Diese auf Mustern basierende Strategie zielt auf Umkehrungen an wichtigen technischen Niveaus ab:

Märkte identifizieren, die dasselbe Unterstützungs-/Widerstandsniveau zweimal getestet haben

Short-Positionen eröffnen, wenn der Preis nach einem Doppel-Top unter die "Nackenlinie" bricht

Long-Positionen eröffnen, wenn der Preis nach einem Doppel-Bottom über die "Nackenlinie" bricht

Stop-Losses oberhalb/unterhalb des Musters platzieren

Gewinnziele in der Höhe des Musters ansetzen

Breakout-Trading-Strategien: Perfekt für überdurchschnittliche Renditen

Abbildung 5: Veranschaulicht einen Widerstands-Breakout, ein zentrales Konzept der technischen Analyse, das Trader nutzen, um potenzielle Trendwenden oder -fortsetzungen zu erkennen

Breakout-Strategien nutzen bedeutende Kursbewegungen, wenn Märkte etablierte Unterstützungs- oder Widerstandsniveaus durchbrechen.

Range-Breakout-Strategie: Frühe Bewegungen erfassen

Märkte identifizieren, die in einer definierten Range handeln (zwischen klaren Unterstützungs- und Widerstandsniveaus)

Warten, bis der Preis die Range-Grenzen mit steigendem Volumen erreicht

Long-Positionen eröffnen, wenn der Preis über den Widerstand ausbricht, oder Short-Positionen, wenn der Preis unter die Unterstützung fällt

Stop-Losses knapp innerhalb der durchbrochenen Range platzieren

Gewinnziele in Höhe der Range ansetzen

Opening-Range-Breakout für Intraday-Erfolg

Diese Strategie nutzt die anfängliche Handelsrange, die während der Markteröffnung gebildet wird:

Definieren Sie das Hoch und Tief der ersten 30 Minuten (oder ersten Stunde) des Handels

Long-Positionen eröffnen, wenn der Preis über das Hoch der Eröffnungsrange ausbricht

Short-Positionen eröffnen, wenn der Preis unter das Tief der Eröffnungsrange fällt

Stop-Losses am gegenüberliegenden Ende der Range platzieren

Gewinnmitnahmen an wichtigen Unterstützungs-/Widerstandsniveaus oder mit Trailing-Stop

Scalping-Techniken: Schnelle Gewinne

Abbildung 6: Veranschaulicht eine Scalping-Strategie angewandt auf einen EUR/USD (Euro/US-Dollar) Forex-Chart im H1 (Stunden-)Zeitrahmen

Scalping beinhaltet zahlreiche tägliche Trades mit dem Ziel, von kleinen Kursbewegungen zu profitieren.

Bid-Ask-Spread-Scalping-Taktiken

Diese Technik funktioniert besonders gut in Forex- und Futures-Märkten:

Assets mit engen Bid-Ask-Spreads identifizieren

Positionen in Richtung des unmittelbaren kurzfristigen Trends eröffnen

Ziel von 5-10 Pips/Ticks Gewinn

Enge Stop-Losses verwenden (typischerweise 2-5 Pips/Ticks)

Positionen schnell schließen, meist innerhalb von Minuten

Order-Flow-Scalping: Markt-Tiefe lesen

Diese fortgeschrittene Technik nutzt Orderflow-Analyse, um institutionelle Kauf- und Verkaufsaktivitäten zu erkennen:

Verwenden Sie Time-and-Sales-Daten und/oder Markttiefe-Informationen

Achten Sie auf große Orders oder Ungleichgewichte zwischen Kauf- und Verkaufsaufträgen

In Richtung des dominanten Orderflows einsteigen

Aussteigen, wenn das Orderflow-Ungleichgewicht nachlässt

Extrem striktes Risikomanagement mit vordefinierten Stop-Losses einhalten

Gap-Trading-Ansätze für Intraday-Bewegungen

Gap-Trading nutzt Kurslücken zwischen Marktschluss und der Eröffnung des nächsten Tages.'

Gap-Fill-Strategie: Overnight-Gaps handeln

Aktien oder Futures identifizieren, die mit einer signifikanten Kurslücke zum Vortagesschluss eröffnen'.

Gap-Typ analysieren (gewöhnliche Lücke, Ausbruchs-Lücke, Fortsetzungs-Lücke oder Erschöpfungs-Lücke)

Bei gewöhnlichen Lücken Positionen eröffnen, in Erwartung, dass die Lücke geschlossen wird (Preis kehrt zum vorherigen Schluss zurück)

Bei Ausbruchs- oder Fortsetzungs-Lücken Positionen in Richtung der Lücke eröffnen

Stop-Losses jenseits wichtiger Unterstützungs-/Widerstandsniveaus platzieren

Gewinnmitnahmen, wenn die Lücke geschlossen ist oder bei vorab definierten Kurszielen

Wesentliche technische Analysewerkzeuge für Daytrading-Strategien

Unverzichtbare technische Indikatoren

Erfolgreiche Daytrader nutzen typischerweise eine Kombination der folgenden technischen Indikatoren:

Gleitende Durchschnitte (SMA & EMA): Identifizieren Trendrichtung und potenzielle Unterstützungs-/Widerstandsniveaus

RSI für Überkauft-/Überverkauft-Signale verwenden: Messen überkaufte/überverkaufte Zustände

Stochastischer Oszillator für Einstiegszeitpunkt: Identifizieren potenzieller Umkehrpunkte

Bollinger-Bänder für Volatilitäts-Breakouts: Bestimmen Volatilität und potenzielle Kursziele

VWAP (Volumen-gewichteter Durchschnittspreis) Taktiken: Benchmark für intraday Kursbewegungen

ATR-basierte Stopps: Anpassung an Volatilität: Messen Volatilität für Stop-Loss-Setzung

Der Schlüssel ist, nicht zu viele Indikatoren gleichzeitig zu verwenden, sondern komplementäre Werkzeuge auszuwählen, die unterschiedliche Aspekte der Kursbewegung abdecken.

Chartmuster, die jeder Daytrader beherrschen sollte

Das Erkennen von hochwahrscheinlichen Chartmustern kann die Handelsperformance erheblich verbessern, indem es Einblicke in potenzielle Kursbewegungen bietet. Fortsetzungsmuster wie Flaggen, Wimpel und Dreiecke deuten darauf hin, dass der vorherrschende Trend wahrscheinlich anhält. Umkehrmuster, darunter Kopf-Schulter, Doppel-Top/-Bottom und Island-Reversals, signalisieren potenzielle Trendwenden und wichtige Wendepunkte im Markt.

Zusätzlich bieten Candlestick-Muster wie Engulfing, Doji, Hammer und Shooting Star wertvolle Einblicke in Marktsentiment und Momentum-Wechsel. Jedes Muster hilft Tradern, optimale Ein- und Ausstiegspunkte zu identifizieren und bietet natürliche Stellen für Stop-Loss- und Take-Profit-Niveaus, was das Risikomanagement und die Strategieausführung verbessert.

Volumenanalyse-Techniken für bessere Einstiege

Volumen bestätigt Kursbewegungen und liefert wertvolle Einblicke:

Erkennen von Volumenspitzen zur Bestätigung: Deuten oft auf potenzielle Umkehrungen oder Breakouts hin

Identifizieren von Volumendivergenzen zur Validierung von Trends: Wenn der Preis neue Hochs/Tiefs macht, das Volumen dies aber nicht bestätigt'

Effektive Nutzung des relativen Volumens: Vergleich des aktuellen Volumens mit dem Durchschnittsvolumen zur Identifikation ungewöhnlicher Aktivitäten

Daytrader sollten Kursignale stets mit korrespondierender Volumenaktivität bestätigen, um Trades mit höherer Wahrscheinlichkeit zu identifizieren.

Psychologische Aspekte erfolgreicher Daytrading-Strategien

Umgang mit Emotionen während des Live-Tradings

Emotionale Kontrolle ist einer der wichtigsten Faktoren, die profitable Daytrader von erfolglosen unterscheiden. Angst führt oft zu vorzeitigen Ausstiegen oder Zögern bei validen Setups. Gier kann dazu führen, Positionen zu lange zu halten oder Positionsgrößen unangemessen zu erhöhen. Rachetrading, der Drang, Verluste durch riskantere Trades wieder hereinzuholen, ist besonders schädlich. Erfolgreiche Daytrader entwickeln systematische Ansätze, um diese emotionalen Reaktionen zu bekämpfen und Disziplin zu bewahren.

Eine gewinnende Trading-Mentalität kultivieren

Eine angemessene Trading-Mentalität ist essenziell für langfristigen Erfolg. Wahrscheinlichkeitsdenken hilft Tradern zu verstehen, dass kein einzelner Trade Erfolg garantiert. Prozessorientierung verlagert den Fokus von unmittelbarem Gewinn und Verlust auf die Strategieausführung. Loslösung vom Ergebnis erlaubt Entscheidungen ohne emotionale Verzerrung. Zudem sorgt kontinuierliches Lernen dafür, dass jeder Trade eine Lernchance zur Verbesserung wird.

Disziplin für konsistente Ergebnisse aufbauen

Disziplin im Daytrading bedeutet, einen Handelsplan und Risikomanagementregeln strikt und ohne Ausnahme zu befolgen. Trader sollten nur Setups eingehen, die ihre vordefinierten Kriterien erfüllen. Detaillierte Trading-Journale ermöglichen Leistungsüberwachung und Identifikation von Verbesserungsbereichen. Regelmäßige Trade-Reviews sorgen dafür, dass Trader auf Kurs bleiben und notwendige Anpassungen vornehmen, um ihre Strategie zu optimieren.

Abbildung 7: Psychologische Aspekte erfolgreichen Tradings mit sieben Schlüsselprinzipien, die Trader beherrschen sollten.

Ihr Daytrading-Strategie-System aufbauen

Ein umfassender Handelsplan ist unerlässlich, um Konsistenz und Struktur im Daytrading zu gewährleisten. Er sollte die zu handelnden Märkte und Zeitrahmen definieren sowie spezifische Ein- und Ausstiegskriterien zur Identifikation von Trade-Setups enthalten. Positionsgrößenrichtlinien helfen beim Risikomanagement, während Risikomanagementregeln den Kapitalschutz sicherstellen. Ein Handelszeitplan und eine Routine fördern Disziplin, und ein Performance-Review-Prozess ermöglicht kontinuierliche Strategieoptimierung. Ein gut dokumentierter Plan sollte so klar sein, dass ein anderer Trader ihn exakt ausführen könnte.

Wie Sie Ihre Daytrading-Strategie backtesten

Bevor echtes Kapital eingesetzt wird, müssen Trader ihre Strategien backtesten, um Leistung und Zuverlässigkeit zu bewerten. Dies beinhaltet das Sammeln historischer Daten der Zielmärkte und die Anwendung der Strategie-Regeln auf vergangene Kursbewegungen.

Das Aufzeichnen hypothetischer Trades und Ergebnisse liefert Einblicke in die Profitabilität, während wichtige Leistungskennzahlen wie Gewinnrate, Profitfaktor und Drawdown helfen, Risiko und Konsistenz zu messen. Basierend auf diesen Ergebnissen können Trader ihre Strategien verfeinern, um die Effektivität vor dem Live-Handel zu steigern.

Forward-Testing & Paper-Trading Best Practices

Nach dem Backtesting sollten Trader im Echtzeit-Papierhandel unter realen Marktbedingungen testen, bevor sie echtes Kapital riskieren. Dieser Schritt erlaubt es, die Ausführungsqualität zu bewerten, emotionale Reaktionen zu verstehen und praktische Herausforderungen zu identifizieren, die im Backtesting nicht sichtbar waren.

Durch finale Anpassungen können Trader ihre Systeme weiter verfeinern. Beim Übergang zum Live-Handel empfiehlt es sich, mit kleinen Positionsgrößen zu starten, um das Risiko zu minimieren und Vertrauen in reale Marktbedingungen aufzubauen.

Risikomanagement in Daytrading-Strategien

Risikomanagement ist das Rückgrat erfolgreichen Daytradings. Selbst die besten Setups können ohne solide Strategie zu erheblichen Verlusten führen. So managen Sie Risiko effektiv:

Grundlagen der Positionsgrößenbestimmung

Positionsgröße steuert, wie viel Kapital in einem einzelnen Trade exponiert wird.

Risiko pro Trade: Halten Sie sich an 1-2 % Ihres gesamten Kontostands pro Trade.

Positionsgrößenformel: Positionsgröße = Risikokapital ÷ Stop-Loss in Pips (oder Punkten)

Drawdowns managen, um im Spiel zu bleiben: Wenn Ihr Konto $20.000 beträgt und Sie 1 % pro Trade riskieren ($200), und Ihr Stop-Loss 20 Pips beträgt, sollte Ihre Positionsgröße $200 ÷ 20 Pips = $10 pro Pip sein.

Vorsicht bei Hebelwirkung – Margin verantwortungsvoll nutzen: Höherer Hebel erhöht die Exponierung. Stimmen Sie den Hebel stets auf Ihre Risikotoleranz ab.

Stop-Losses setzen, um Ihr Kapital zu schützen

Eine Stop-Loss-Order begrenzt Ihren Verlust in einem Trade, falls sich der Markt gegen Sie bewegt.

Arten von Stop-Losses:

Fester Stop-Loss: Ein festgelegter Prozentsatz (z. B. 1 % des Kapitals).

ATR-basierter Stop-Loss: Nutzt den Average True Range (ATR) , um Stop-Abstände an die Volatilität anzupassen.

Technischer Stop-Loss: Wird an Unterstützungs-/Widerstandsniveaus, Trendlinien oder gleitenden Durchschnitten platziert.

Trailing Stop-Loss: Passt sich an, wenn der Trade sich zu Ihren Gunsten entwickelt, sichert Gewinne und schützt vor Verlusten.

Beispiel:

Kauf bei $100 mit einem 2 % Stop-Loss → Stop-Loss bei $98 setzen.

Im Forex, wenn der ATR 15 Pips beträgt, könnte der Stop-Loss 1,5 × ATR = 22,5 Pips sein.

Drawdowns managen, um im Spiel zu bleiben

Ein Drawdown ist die Reduzierung des Kontowerts nach einer Verlustserie.

Maximaler Drawdown-Grenzwert: Stoppen Sie den Handel, wenn Sie einen monatlichen Drawdown von 5-10 % erreichen.

Risiko-Ertrags-Verhältnis: Streben Sie mindestens 1:2 Risiko-Ertrag (Risiko $1, um $2 zu verdienen) an.

Risiko in einer Verlustserie reduzieren:

Wenn die Verlustserie anhält, halbieren Sie das Risiko pro Trade.

Strategie neu bewerten—: Sind die Marktbedingungen ungünstig oder ist die Ausführung fehlerhaft?

Beispiel:

Ein Trader startet mit $10.000 und verliert $1.000 (10 % Drawdown).

Er reduziert die Positionsgröße und konzentriert sich auf Trades mit höherer Wahrscheinlichkeit.

Verbessern Sie Ihre Daytrading-Strategien mit TMGM

Die Umsetzung profitabler Daytrading-Strategien erfordert Wissen und das richtige Handelsumfeld. TMGM bietet Tradern die ideale Plattform, um diese Strategien effektiv umzusetzen:

Blitzschnelle Ausführung: Führen Sie Ihre Daytrading-Strategien mit minimalem Slippage aus

Wettbewerbsfähige Spreads für Kosteneffizienz finden: Maximieren Sie Ihr Gewinnpotenzial mit engen Spreads über alle Märkte hinweg

Fortschrittliche Handelsplattformen: Zugriff auf professionelle Charting-, Indikatoren- und Ausführungstools

Multi-Asset-Handel: Setzen Sie Ihre Strategien über Forex, Aktien, Indizes, Rohstoffe und Kryptowährungen hinweg um

Top-Risikomanagement-Tools für Daytrader: Nutzen Sie garantierte Stop-Losses und weitere Risikomanagement-Funktionen

Beste Bildungsressourcen für Einsteiger: Entwickeln Sie Ihre Trading-Fähigkeiten mit den umfassenden Bildungsangeboten von TMGM weiter'

24/5 Experten-Support von TMGM nutzen: Erhalten Sie Unterstützung wann immer Sie sie benötigen von erfahrenen Trading-Profis

Ob Sie sich auf Trendfolge, Breakout-Trading oder Scalping-Strategien konzentrieren, bietet TMGM professionelle Infrastruktur, fortschrittliche Trading-Tools und unsere Trading-Akademie , die Sie benötigen, um Ihren Daytrading-Plan präzise umzusetzen.

Bereit, diese profitablen Daytrading-Strategien anzuwenden? Eröffnen Sie noch heute ein Konto bei TMGM und erleben Sie den Unterschied, den ein professionelles Handelsumfeld für Ihre Handelsergebnisse machen kann.

Handeln Sie heute smarter

Konto beantragen

einzahlen

Handel beginnen