ประวัติย่อของเครื่องมือ RSI

ตัวชี้วัดทางเทคนิค Relative Strength Index (RSI) ถูกนำเสนอครั้งแรกในปี 1978 โดย J. Welles Wilder Jr. วิศวกรเครื่องกลที่เปลี่ยนมาเป็นนักวิเคราะห์การเงิน ในหนังสือที่มีอิทธิพลของเขา “New Concepts in Technical Trading Systems” Wilder ได้นำเสนอ RSI พร้อมกับเครื่องมือที่ปฏิวัติวงการอื่น ๆ เช่น Average True Range (ATR) และ Parabolic SAR.

RSI ถือเป็นนวัตกรรมในช่วงเวลาที่เปิดตัว เนื่องจากให้วิธีที่ง่ายแต่มีประสิทธิภาพสูงสำหรับการวัดความเร็วและขนาดของการเคลื่อนไหวของราคา ความเรียบง่ายและความหลากหลายของมันทำให้กลายเป็นส่วนสำคัญของการวิเคราะห์ทางเทคนิคที่ขาดไม่ได้ และได้รับการยอมรับอย่างกว้างขวางในตลาดต่าง ๆ ตั้งแต่ฟอเร็กซ์ สินค้าโภคภัณฑ์ หุ้น ไปจนถึงคริปโตเคอร์เรนซี

การทำความเข้าใจ RSI Divergence

นอกจากการระบุสภาวะตลาดที่ซื้อมากเกินไปหรือขายมากเกินไปแล้ว RSI ยังมีคุณค่าสำหรับการรับรู้ RSI divergence— ซึ่งเป็นแนวคิดสำคัญในการทำนายการกลับตัวของราคา

RSI Divergence คืออะไร?

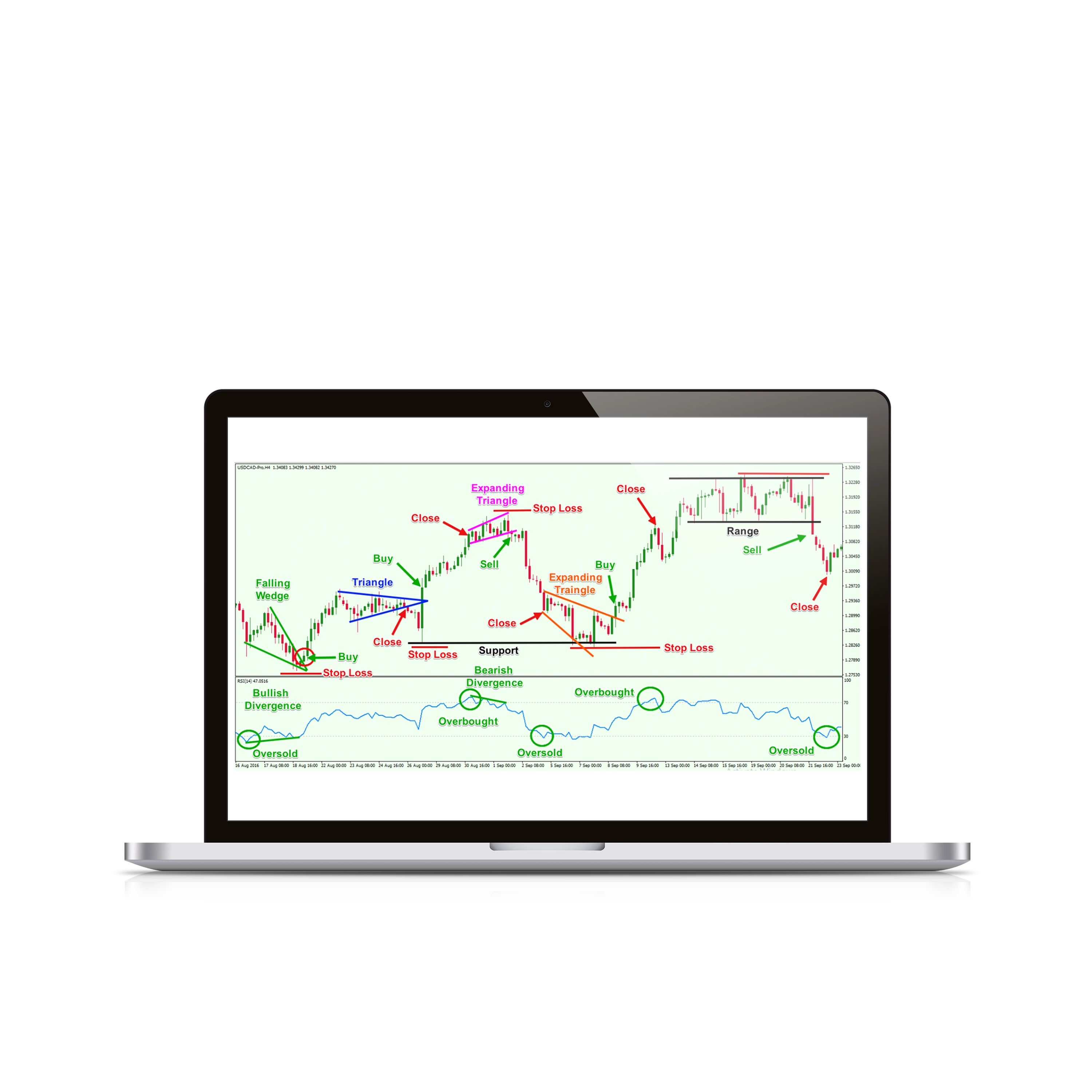

RSI divergence เกิดขึ้นเมื่อดัชนี RSI เคลื่อนที่ในทิศทางตรงกันข้ามกับการเคลื่อนไหวของราคา ซึ่งบ่งชี้ถึงแรงขับเคลื่อนที่อ่อนแรง การเบี่ยงเบนนี้เป็นสัญญาณเตือนล่วงหน้าที่ทรงพลังสำหรับการกลับตัวของแนวโน้มที่อาจเกิดขึ้นประเภทของ RSI Divergence:

Bullish Divergence: เกิดขึ้นเมื่อราคาสร้างจุดต่ำสุดที่ต่ำลง แต่ RSI สร้างจุดต่ำสุดที่สูงขึ้น การเบี่ยงเบนนี้บ่งชี้ถึงโอกาสในการกลับตัวเป็นขาขึ้น ซึ่งแสดงให้เห็นว่าแรงขับเคลื่อนพื้นฐานกำลังเปลี่ยนไปในทิศทางขาขึ้น แม้ว่าราคาจะยังคงลดลง

Bearish Divergence: เกิดขึ้นเมื่อราคาสร้างจุดสูงสุดที่สูงขึ้น แต่ RSI สร้างจุดสูงสุดที่ต่ำลง ซึ่งบ่งชี้ถึงแรงขับเคลื่อนขาขึ้นที่อ่อนแรง และบอกเป็นนัยถึงการกลับตัวเป็นขาลงที่อาจเกิดขึ้น

วิธีการใช้ RSI Divergence อย่างมีประสิทธิภาพ:

ยืนยันสัญญาณ divergence ด้วยรูปแบบแท่งเทียน การเบรกแนวโน้มหรือดัชนีอื่น ๆ (เช่น MACD หรือค่าเฉลี่ยเคลื่อนที่) เพื่อลดสัญญาณเท็จ

การเบี่ยงเบนในกรอบเวลาที่สูงกว่า (เช่น กราฟรายวันหรือรายสัปดาห์) มักให้สัญญาณที่น่าเชื่อถือกว่ากรอบเวลาที่สั้นกว่า

ควรใช้เทคนิคบริหารความเสี่ยงที่เหมาะสม รวมถึงการตั้งคำสั่งหยุดขาดทุนอย่างเหมาะสม เนื่องจาก divergence อาจให้สัญญาณเท็จหรือการกลับตัวที่ล่าช้าได้ในบางครั้ง

การวิเคราะห์ RSI divergence ในกลยุทธ์การเทรดของคุณจะช่วยเพิ่มความสามารถในการตรวจจับจุดเปลี่ยนตลาดที่อาจเกิดขึ้น ทำให้คุณได้เปรียบในการจับจังหวะการเทรดอย่างมีประสิทธิภาพ

RSI Indicator คืออะไร?

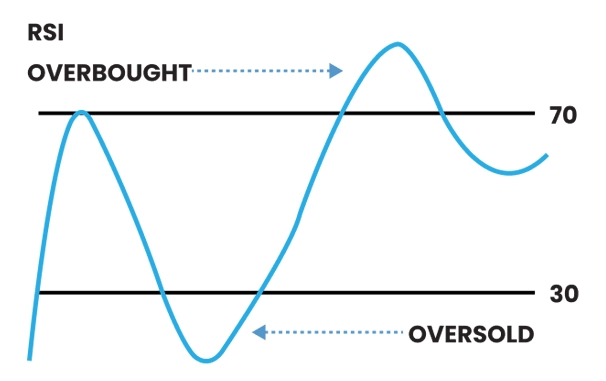

Relative Strength Index (RSI) เป็นออสซิลเลเตอร์โมเมนตัมยอดนิยมที่ใช้ในการวิเคราะห์ทางเทคนิคเพื่อวัดความแข็งแกร่งและโมเมนตัมของการเคลื่อนไหวราคาล่าสุดของสินทรัพย์ แสดงเป็นเส้นที่เคลื่อนไหวระหว่าง 0 ถึง 100 RSI ช่วยให้นักเทรดมองเห็นสภาวะตลาดได้อย่างรวดเร็ว:

ค่าของ RSI ที่สูงกว่า 70 โดยทั่วไปบ่งชี้ว่าสินทรัพย์นั้น ซื้อมากเกินไป ซึ่งเป็นสัญญาณว่าราคาอาจสูงเกินจริงและอาจมีการปรับตัวลดลงในอนาคต

ค่าของ RSI ที่ต่ำกว่า 30 โดยทั่วไปแสดงว่าสินทรัพย์นั้น ขายมากเกินไป ซึ่งบ่งชี้ว่าราคาอาจลดลงอย่างรวดเร็วเกินไปและมีโอกาสฟื้นตัวหรือปรับตัวขึ้น

นอกจากนี้ นักเทรดยังใช้ RSI เพื่อระบุ divergences— ซึ่งเป็นกรณีที่ RSI เคลื่อนที่ในทิศทางตรงกันข้ามกับการเคลื่อนไหวของราคา— ซึ่งเป็นสัญญาณเตือนล่วงหน้าที่มีคุณค่าสำหรับการกลับตัวของแนวโน้ม การผสมผสาน RSI กับดัชนีอื่น ๆ หรือรูปแบบกราฟจะช่วยเพิ่มความแม่นยำและประสิทธิภาพ

การทำงานของ RSI: การคำนวณอย่างง่าย

การเข้าใจสูตรของ RSI ช่วยให้เห็นความน่าเชื่อถือของมัน

RSI คำนวณโดยใช้ค่าเฉลี่ยของกำไรและขาดทุนในช่วงเวลาหนึ่ง ซึ่งโดยทั่วไปคือ 14 วัน

สูตร: RSI = 100 - [100 / (1 + ค่าเฉลี่ยกำไร / ค่าเฉลี่ยขาดทุน)]

นักเทรดใช้การคำนวณนี้เพื่อประเมินความรู้สึกของตลาด

แม้ว่าการคำนวณด้วยมือจะไม่ค่อยพบในแพลตฟอร์มการเทรดที่ทันสมัย แต่การรู้สูตรพื้นฐานช่วยให้นักเทรดเชื่อมั่นในสัญญาณของ RSI’ได้

ประโยชน์หลักของการใช้ RSI

ตัวชี้วัด RSI มีความหลากหลายและมีคุณค่าสำหรับนักเทรดทุกระดับ

การระบุสภาวะซื้อมากเกินไปและขายมากเกินไป: มอบสัญญาณเข้าและออกที่ชัดเจน ตามโมเมนตัมของตลาด

การตรวจจับ divergence: เมื่อการเคลื่อนไหวของราคาเบี่ยงเบนจากแนวโน้มของ RSI อาจบ่งชี้ถึงการกลับตัวที่เป็นไปได้

การเสริมดัชนีอื่น ๆ: RSI ทำงานได้ดีร่วมกับเครื่องมือเช่น ค่าเฉลี่ยเคลื่อนที่ (MA) และ Bollinger Bands เพื่อการวิเคราะห์ที่ลึกซึ้งขึ้น

กลยุทธ์ทั่วไปที่ใช้ RSI

นักเทรดที่มีประสบการณ์ใช้ RSI ในหลายวิธี

สัญญาณซื้อมากเกินไปและขายมากเกินไป: เข้าทำการเทรดเมื่อ RSI ออกจากโซนสุดขีด (ต่ำกว่า 30 หรือสูงกว่า 70)

กลยุทธ์ divergence: มองหาความไม่สอดคล้องกันระหว่างการเคลื่อนไหวของ RSI กับราคาสำหรับการกลับตัวของแนวโน้มที่เป็นไปได้

การยืนยันการเบรกเอาต์: ใช้ RSI เพื่อยืนยันว่าการเบรกเอาต์ของราคามีโมเมนตัมหรือไม่

การหลีกเลี่ยงข้อผิดพลาดทั่วไปของ RSI

แม้ว่า RSI จะมีประสิทธิภาพ แต่ก็ไม่สมบูรณ์แบบ

การละเลยดัชนีอื่น: การพึ่งพา RSI เพียงอย่างเดียวอาจทำให้เกิดสัญญาณที่ผิดพลาด

การใช้กรอบเวลาที่ไม่เหมาะสม: RSI 14 วันอาจไม่เหมาะกับสไตล์การเทรดทุกประเภท ควรทดลองเพื่อหากรอบเวลาที่เหมาะสมกับกลยุทธ์ของคุณ

การเทรดมากเกินไปโดยใช้ RSI เพียงอย่างเดียว: ควรใช้ RSI เป็นส่วนหนึ่งของแผนการเทรดที่ครอบคลุม

การเพิ่มประสิทธิภาพ RSI ด้วยเทคนิคขั้นสูง

เพิ่มศักยภาพของ RSI โดยใช้เทคนิคขั้นสูง:

ผสมผสาน RSI กับเส้นแนวโน้ม: วาดเส้นแนวโน้ม บน RSI เองเพื่อทำนายการเปลี่ยนแปลงโมเมนตัม

ปรับช่วงเวลาของ RSI: ย่อหรือขยายช่วงเวลาคำนวณให้เหมาะกับระยะเวลาการเทรดของคุณ

การวิเคราะห์หลายกรอบเวลา: ตรวจสอบสัญญาณ RSI ในหลายกรอบเวลาเพื่อยืนยันแนวโน้ม

ทำไม RSI จึงมีประโยชน์อย่างยิ่งในฟอเร็กซ์และ CFDs

ตัวชี้วัด RSI ถูกใช้กันอย่างแพร่หลายในตลาดต่าง ๆ แต่มีข้อได้เปรียบเฉพาะในตลาดฟอเร็กซ์และการเทรด CFDs

สภาพคล่องและความผันผวนสูง: ตลาดฟอเร็กซ์และ CFD มีความผันผวนสูงโดยธรรมชาติ สร้างโอกาสบ่อยครั้งสำหรับกลยุทธ์ที่อิงโมเมนตัม RSI ช่วยให้นักเทรดระบุโอกาสเหล่านี้ได้อย่างมีประสิทธิภาพ

การเทรด 24 ชั่วโมง 5 วันต่อสัปดาห์: แตกต่างจากหุ้น ฟอเร็กซ์และ CFDs เทรดเกือบตลอดเวลาตลอดสัปดาห์ RSI ปรับตัวได้ดีต่อข้อมูลที่ต่อเนื่องนี้และให้สัญญาณที่สม่ำเสมอ

การเคลื่อนไหวของราคาที่เล็กกว่า: ในฟอเร็กซ์ การเคลื่อนไหวของราคามักจะละเอียดอ่อน ความไวของ RSI ต่อการเปลี่ยนแปลงเหล่านี้จึงเป็นประโยชน์อย่างยิ่งสำหรับนักเทรดระยะสั้นและอินทราเดย์

การใช้งานที่กว้างขวาง: CFDs เปิดโอกาสให้เทรดสินทรัพย์หลากหลาย และการใช้งาน RSI ที่ครอบคลุมทำให้สามารถวิเคราะห์เครื่องมือหลากหลาย ตั้งแต่ สินค้าโภคภัณฑ์ ไปจนถึง ดัชนี บนแพลตฟอร์มเดียว

การเปรียบเทียบ RSI กับเครื่องมืออื่น ๆ

แม้ว่า RSI จะเป็นเครื่องมือที่ทรงพลัง แต่จะมีประสิทธิภาพสูงสุดเมื่อใช้ร่วมกับเครื่องมือและกลยุทธ์อื่น ๆ นี่คือการเปรียบเทียบ:

RSI กับ ค่าเฉลี่ยเคลื่อนที่ (MA): ในขณะที่ค่าเฉลี่ยเคลื่อนที่ช่วยปรับแนวโน้มราคาให้เรียบ RSI เหมาะสำหรับการระบุการเปลี่ยนแปลงโมเมนตัมและสภาวะซื้อมากเกินไป/ขายมากเกินไป

RSI กับ Bollinger Bands: Bollinger Bands เน้นความผันผวนของราคาและจุดเบรกเอาต์ ในขณะที่ RSI ให้ความเข้าใจลึกซึ้งเกี่ยวกับโมเมนตัมของตลาด

RSI และข้อเสนอของ TMGM’: แพลตฟอร์มของ TMGM’ เพิ่มประสิทธิภาพ RSI ด้วยการเข้าถึง เครื่องมือวิเคราะห์กราฟที่ปรับแต่งได้ ข้อมูลเรียลไทม์, และ แหล่งความรู้, รวมถึง ทรัพยากรการศึกษา เพื่อใช้ประโยชน์จากตัวชี้วัดขั้นสูงในกลยุทธ์การเทรด

ข้อดีและข้อเสียของการใช้ RSI

เช่นเดียวกับเครื่องมือการเทรดอื่น ๆ ตัวชี้วัด RSI มีจุดแข็งและข้อจำกัด

ข้อดี

ใช้งานง่าย: การคำนวณที่ตรงไปตรงมาและเกณฑ์ซื้อมากเกินไป/ขายมากเกินไปที่ชัดเจนทำให้เหมาะสำหรับทั้งมือใหม่และนักเทรดที่มีประสบการณ์

ใช้งานได้หลากหลาย: ทำงานได้ใน หลายตลาด และกรอบเวลาต่าง ๆ ทำให้เป็นเครื่องมือหลักสำหรับทุกสไตล์การเทรด

มีประสิทธิภาพในตลาดที่มีแนวโน้มและตลาดที่เคลื่อนไหวในกรอบ: สามารถใช้ระบุจุดกลับตัวของแนวโน้มและโอกาสในตลาดที่เคลื่อนไหวในกรอบได้

ปรับแต่งได้: นักเทรดสามารถปรับตั้งค่า RSI เช่น ระยะเวลาคำนวณให้เหมาะกับกลยุทธ์ของตน

ข้อเสีย

สัญญาณเท็จ: ในช่วงแนวโน้มที่แข็งแกร่ง RSI อาจอยู่ในโซนซื้อมากเกินไปหรือขายมากเกินไปเป็นเวลานาน ทำให้เกิดการเทรดก่อนเวลาที่เหมาะสม

ขอบเขตจำกัด: RSI เพียงอย่างเดียวไม่ให้บริบทเกี่ยวกับสภาวะตลาดโดยรวม จำเป็นต้องใช้ร่วมกับตัวชี้วัดอื่น

ล่าช้า: เช่นเดียวกับตัวชี้วัดทางเทคนิคส่วนใหญ่ RSI สะท้อนข้อมูลราคาที่ผ่านมาและอาจล่าช้ากว่าสภาวะตลาดปัจจุบัน

การเพิ่มประสิทธิภาพ RSI ด้วยเครื่องมือของ TMGM’

TMGM มีชุดเครื่องมือที่ครบครันเพื่อเพิ่มประสิทธิภาพการใช้ RSI:

เครื่องมือวิเคราะห์กราฟที่ครอบคลุม: คุณสามารถปรับแต่งการตั้งค่า RSI และผสมผสานกับตัวชี้วัดทางเทคนิคอื่น ๆ เช่น Fibonacci retracements และ moving average convergence divergence (MACD)

ข้อมูลเรียลไทม์ : เข้าถึงข้อมูลที่ถูกต้องและทันเวลาทั่วทั้งฟอเร็กซ์ CFDs และสินค้าโภคภัณฑ์เพื่อการคำนวณ RSI ที่แม่นยำ

เนื้อหาการศึกษา: เรียนรู้กลยุทธ์ RSI ขั้นสูงและแนวทางปฏิบัติที่ดีที่สุดผ่านเว็บบินาร์ คู่มือ และบทเรียนบนแพลตฟอร์มของ TMGM’

ฟีเจอร์บริหารความเสี่ยง: ใช้เครื่องมือเช่น คำสั่งหยุดขาดทุนและการกำหนดขนาดตำแหน่ง เพื่อช่วยลดความเสี่ยงเมื่อเทรดด้วยสัญญาณ RSI

ทำไมนักเทรดควรเชี่ยวชาญตัวชี้วัด RSI

ตัวชี้วัด Relative Strength Index (RSI) ยังคงเป็นหัวใจสำคัญของการวิเคราะห์ทางเทคนิค เนื่องจากให้ข้อมูลเชิงลึกที่ชัดเจนและนำไปปฏิบัติได้เกี่ยวกับโมเมนตัมของตลาด

ไม่ว่าคุณจะเทรดฟอเร็กซ์ CFDs หรือเครื่องมืออื่น ๆ RSI ให้วิธีที่ใช้งานได้จริงในการระบุสภาวะซื้อมากเกินไปและขายมากเกินไป การระบุ divergence และการยืนยันแนวโน้ม

แม้ว่าจะไม่ใช่เครื่องมือที่ใช้เพียงอย่างเดียว แต่การผสมผสาน RSI กับเครื่องมือและกลยุทธ์อื่น ๆ สามารถช่วยเพิ่มประสิทธิภาพการเทรดของคุณได้อย่างมาก

พร้อมที่จะยกระดับการเทรดของคุณแล้วหรือยัง? เยี่ยมชม แพลตฟอร์มของ TMGM’ เพื่อเข้าถึงคำแนะนำจากผู้เชี่ยวชาญ เครื่องมือขั้นสูง และแหล่งความรู้ที่จะช่วยให้คุณเชี่ยวชาญ RSI และเทคนิคการเทรดที่สำคัญอื่น ๆ